Топ-10 вопросов и разъяснений в связи с полученными физическими лицами налоговыми уведомлениями

1. Какие действия необходимо совершить владельцу налогооблагаемого имущества, если он не получил письмо с налоговым уведомлением?

Разъяснения:

Необходимо понимать, что за налоговый период 2015 года налоговые уведомления не направлялись владельцам налогооблагаемого имущества в следующих случаях:

1. наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

2. если общая сумма налоговых обязательств, отражаемых в налоговом уведомлении, составляет менее 100 рублей;

3. налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и не направил до 01.09.2016 уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством в 2015 году, налогоплательщику необходимо обратиться в налоговую инспекцию по месту жительства или месту нахождения объектов недвижимости либо направить информацию через личный кабинет налогоплательщика или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 № ММВ-7-11/598@, размещённым на интернет-сайте ФНС России).

2. Если у физического лица в собственности две квартиры, по какой из них применяется налоговый вычет?

Разъяснения:

Применение предусмотренного статьей 403 Налогового кодекса Российской Федерации налогового вычета по объектам налогообложения налогом на имущество физических лиц, исчисленного исходя из кадастровой стоимости, не зависит от количества принадлежащих налогоплательщику жилых помещений и предусматривает уменьшение налоговой базы в отношении каждой квартиры на величину кадастровой стоимости её 20 квадратных метров или в большем размере, если такое решение принято представительными органами местного самоуправления.

3. Может ли владелец автомобиля, находящегося в розыске с 2014 года, для освобождения от налога не представлять справку из органов внутренних дел об угоне машины?

Разъяснения:

Положения Налогового кодекса Российской Федерации (включая статью 358 об объектах налогообложения транспортным налогом) не возлагают на владельца транспортных средств, находящихся в розыске, обязанность по представлению в налоговую инспекцию документа, подтверждающего факт угона (кражи) соответствующего транспортного средства.

В случае поступления заявления от владельца транспортного средства об освобождении от уплаты налога без представления документов, подтверждающих факт угона (кражи) принадлежащего ему автомобиля, налоговая инспекция направит дополнительный запрос в уполномоченный орган о подтверждении данного факта с указанием периода, с начала которого объект налогообложения числится в розыске.

4. По какой причине предприниматель, ранее освобожденный от уплаты налога, получил налоговое уведомление в отношении принадлежащего ему магазина?

Разъяснения:

С 2015 года вступил в силу Федеральный закон от 29.11.2014 № 382-ФЗ, отменяющий льготы по налогу на имущество в отношении объектов недвижимости индивидуальных предпринимателей, при условии, что такие объекты включены в Перечень объектов, налоговая база по которым определяется как кадастровая стоимость, утвержденный на соответствующий налоговый период уполномоченным органом исполнительной власти субъекта Российской Федерации в соответствии со статьей 378.2Налогового кодекса Российской Федерации.

Таким образом, если магазин (здание или помещение) предпринимателя включен в вышеуказанный Перечень объектов на 2015 г., то предприниматель получит в 2016 году налоговое уведомление на уплату налога на имущество.

5. В случае принятия комиссией при территориальном органе Росреестра решения о пересмотре кадастровой стоимости земельного участка в 2016 году, на основании заявления, поданного в 2016 году, повлечет ли данное решение перерасчет земельного налога за 2015 год?

Разъяснения:

Исходя из статьи 391 Налогового кодекса Российской Федерации в случае изменения (оспаривания) кадастровой стоимости земельного участка во внесудебном порядке по решению комиссии при территориальном органе Росреестра сведения окадастровой стоимости, установленной решением комиссии, учитываются при определении налоговой базы начиная с того налогового периода, в котором было подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

В этой связи, в случае принятия комиссией решения о пересмотре кадастровой стоимости в текущем году, перерасчет налога за 2015 год производиться не будет, а изменения налоговой базы будут учитываться при расчете налога за 2016 год.

6. По какой причине расчет налога на имущество в налоговом уведомлении за 2015 год отличается от суммы налога, указанной в интернет-сервисе ФНС России «Налоговый калькулятор»?

Разъяснения:

При вводе кадастрового номера объекта в интернет-сервис ФНС России «Налоговый калькулятор – расчет земельного налога и налога на имущество физических лиц, исчисляемых исходя из кадастровой стоимости» расчет налога проводится исходя из значения кадастровой стоимости, содержащегося в базах данных Росреестра на текущую дату.

В случае, если в 2015 году в субъекте Российской Федерации были утверждены новые результаты государственной кадастровой оценки объектов недвижимости, применяющиеся с 2016 года, значение кадастровой стоимости на текущую дату, как правило, отличается от кадастровой стоимости объекта на 01.01.2015 г., применявшейся для расчета налога за 2015 год.

Учитывая эту особенность, для расчета налога за 2015 год в «Калькуляторе» предусмотрен дополнительный режим «ручного» ввода кадастровой стоимости на выбранную заявителем дату.

7. Каким образом пользователю личного кабинета налогоплательщика получить налоговое уведомление почтовым сообщением по адресу места жительства?

Разъяснения:

Исходя из статьи 11.2 Налогового кодекса Российской Федерации в случае необходимости получения налогового уведомления по почте пользователям личного кабинета налогоплательщика необходимо посредством данного интернет-сервиса ФНС России уведомить об этом налоговый орган. Уведомление должно быть подписано электронной подписью. Получить усиленную неквалифицированную электронную подпись можно непосредственно в указанном интернет-сервисе в режиме онлайн.

8. В октябре 2016 года по решению совета депутатов в муниципальном образовании уменьшена ставка налога на имущество с 2015 года. Будет ли произведен перерасчет налога с формированием нового налогового уведомления?

Разъяснения:

Указанные обстоятельства, улучшающие положение налогоплательщика, являются основанием для перерасчета налога за 2015 год. Для пользователей личного кабинета налогоплательщика перерасчет будет выполнен с размещением нового налогового уведомления в личном кабинете.

За получением нового налогового уведомления можно обратиться непосредственно в налоговую инспекцию по месту жительства или по месту нахождения объектов налогообложения.

Результаты перерасчета налоговых обязательств в остальных случаях будут включены в состав налоговых уведомлений, направляемых налоговыми органами в ходе кампании по массовой рассылке налоговых документов в следующем году.

9. Какой срок уплаты налога указывается в налоговом уведомлении, подготовленном после перерасчета земельного налога в связи с принятым местным советом депутатов решением об уменьшении налоговой ставки с 2015 года?

Разъяснения:

С 2016 года для физических лиц установлен единый срок уплаты имущественных налогов не позднее 1-го декабря года, следующего за истекшим налоговым периодом.

В случае перерасчета налоговым органом ранее исчисленного налога уплата налога осуществляется по налоговому уведомлению в срок, указанный в налоговом уведомлении. При этом налоговое уведомление должно быть направлено не позднее 30 дней до наступления срока, указанного в налоговом уведомлении.

10. Какие документы необходимо представить владельцу большегрузного автомобиля для освобождения от налога в связи с внесением платы в систему ПЛАТОН в счет возмещения вреда автомобильным дорогам?

Разъяснения:

Исходя из статьи 361.1 Налогового кодекса Российской Федерации владельцу транспортного средства с разрешенной максимальной массой свыше 12 тонн для освобождения от уплаты транспортного налога в связи с внесением платы в систему ПЛАТОН необходимо представить в любой налоговый орган заявление о предоставлении налоговой льготы и документы, подтверждающие право на льготу.

Такими документами, в частности, могут быть:

o чеки, платежки, квитанции, подтверждающие внесение платы на конкретный лицевой счет грузовика в системе «Платон»;

o распечатки (детализации) оплаты, которые можно сделать в личном кабинете системы или в центре поддержки системы «Платон».

ВНИМАНИЕ!

ВНИМАНИЕ!

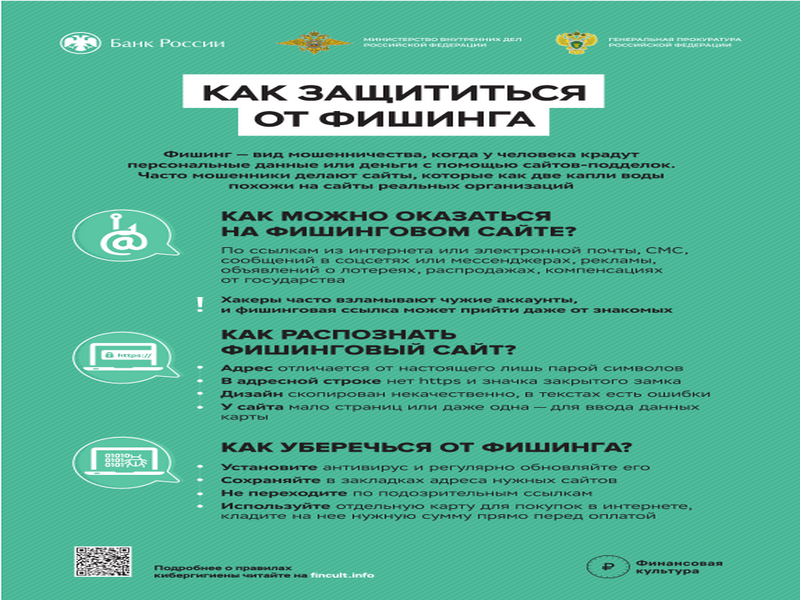

Как защититься от фишинга

Как защититься от фишинга

УФСИН

УФСИН

Добро

Добро

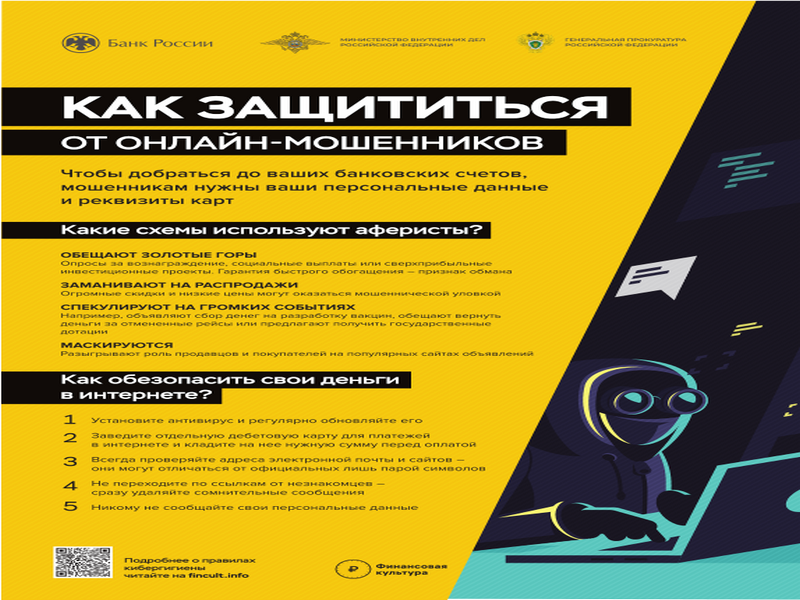

Как защититься от онлайн-мошенников

Как защититься от онлайн-мошенников

Государственная поддержка в чрезвычайной ситуации

Государственная поддержка в чрезвычайной ситуации

ДОСТИЖЕНИЯ.РФ

ДОСТИЖЕНИЯ.РФ

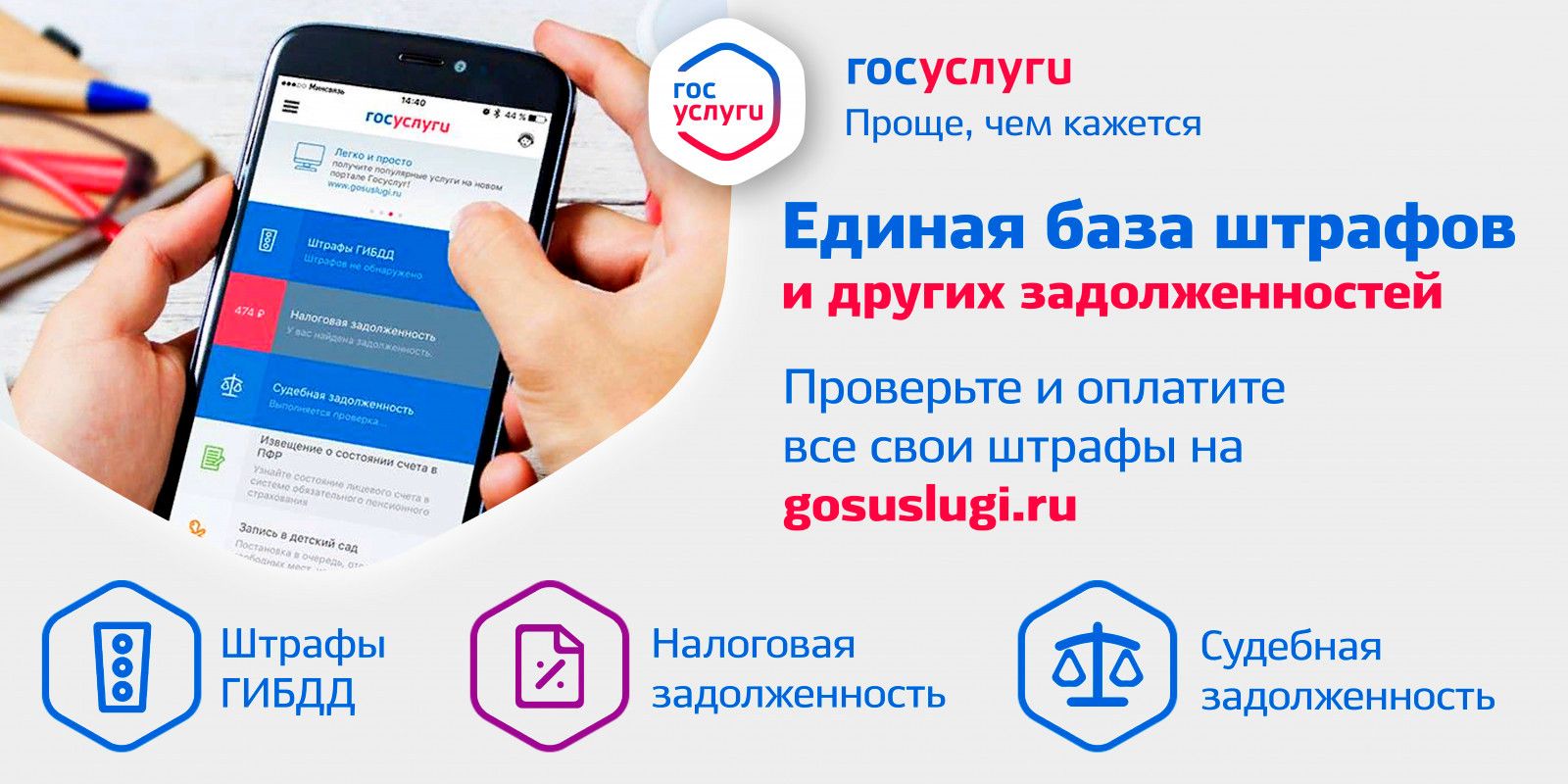

Госуслуги

Госуслуги

Финансовая культура

Финансовая культура

Господдержка для предприятий

Господдержка для предприятий

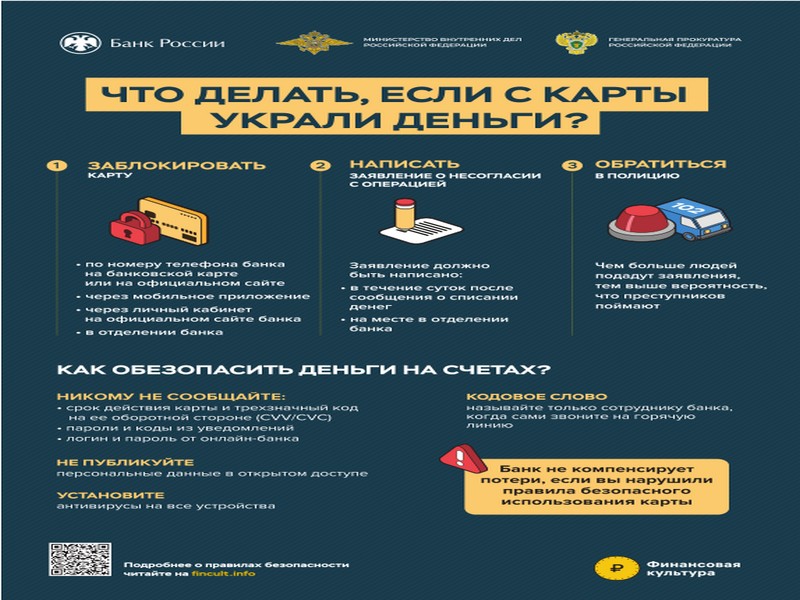

Что делать, если с карты украли деньги?

Что делать, если с карты украли деньги?